تعرف على كيفية تراكم فوائد التقاعد للضمان الاجتماعي على مستوى العالم

حتى الآن، لم يجعل الرئيس بايدن ولا الرئيس السابق دونالد ترامب من دعم الضمان الاجتماعي أمرًا أساسيًا في حملته الرئاسية. لكن بعض خبراء السياسة الأميركيين يتطلعون إلى الخارج لاستخلاص الدروس.

تواجه العديد من البلدان نفس الضغوط التي تواجهها الولايات المتحدة: فسكانها المتقدمون في السن لديهم عدد أقل من العمال لدعم المتقاعدين. ولكن عدداً غير قليل من البلدان تنفق على برامج معاشات التقاعد العامة أكثر مما تنفقه الولايات المتحدة، الأمر الذي يجعلها تقدم فوائد أكثر سخاء وأعمار تقاعد أقل.

إن إجراء المقارنات الدولية أمر معقد بسبب الاختلافات الاقتصادية والسياسية والديموغرافية. لكن كورتني كويل الخبيرة الاقتصادية في كلية ويليسلي، والتي درست منذ فترة طويلة أنظمة التقاعد العامة في جميع أنحاء العالم، تشير إلى أن العديد من البلدان استنت تغييرات في السياسات في السنوات الأخيرة، في حين لم يتغير الضمان الاجتماعي إلى حد كبير منذ آخر إصلاح رئيسي في عام 1983.

وقال كويل إن ذلك يرجع جزئيًا إلى أن إصلاحات عام 1983 ساعدت في تأمين المدخرات طويلة المدى، وبالتالي أنفقت الولايات المتحدة أقل بمرور الوقت. وقالت: “إحدى نقاط الاختلاف الكبيرة هي أن مستوى المزايا أقل سخاءً… مما هو عليه في مجموعة من البلدان”.

فيما يلي خمسة رسوم بيانية توضح كيفية مقارنة الضمان الاجتماعي بأنظمة التقاعد حول العالم.

1. يتقاعد الأمريكيون عادة في وقت لاحق

وبمعنى أوسع، يعمل تمويل الضمان الاجتماعي بنفس الطريقة التي يعمل بها في أنظمة التقاعد حول العالم: يدفع العمال أو أصحاب العمل أو كليهما جزءًا من الراتب كضريبة في صندوق حكومي خلال سنوات العمل. وبعد ذلك، عندما يتقاعد هؤلاء العمال، يحق لهم الحصول على المزايا عبر شيك منتظم. لذا فإن إحدى الطرق لجمع المزيد والإنفاق الأقل على معاشات التقاعد العامة تتلخص في رفع السن الذي يبدأ عنده الناس في تلقي هذه الفوائد.

سن التقاعد القانوني في الولايات المتحدة هو 66 أو 67 عامًا، اعتمادًا على سنة ميلادك، وهو أعلى من جميع الدول باستثناء تسعة. في جميع أنحاء العالم، يبلغ المتوسط 61 عاما. وفي بعض البلدان، يمكن للعمال أن يختاروا التقاعد في سن أصغر قليلا – في الولايات المتحدة، لا يتجاوز عمرهم 62 عاما – والحصول على فوائد أقل. أو يمكنك الانتظار بضع سنوات مقابل الحصول على شيكات أكثر سخاءً.

وقد قامت العديد من البلدان بتعديل سن التقاعد إلى أعلى في السنوات الأخيرة أو لديها خطط للقيام بذلك. ومع ذلك، فإن عمالهم يتقاعدون عمومًا في سن أصغر من الأمريكيين. وكثيرا ما تكون مثل هذه الإصلاحات بمثابة حقل ألغام سياسي: ففي فرنسا، على سبيل المثال، احتج الناس بشدة في الشوارع على اقتراح الرئيس إيمانويل ماكرون برفع سن التقاعد من 62 إلى 64 عاما.

من جانبهما، قام كل من ترامب وبايدن بحملتهما الانتخابية على أساس التعهد بعدم خفض مزايا الضمان الاجتماعي، بما في ذلك عن طريق رفع سن التقاعد.

2. إن مزايا الضمان الاجتماعي متواضعة مقارنة بأماكن أخرى

عندما يتقاعد العمال ويبدأون في تحصيل الفوائد، فإن التغيير في مستوى معيشتهم يمكن أن يختلف بشكل كبير. يستبدل الضمان الاجتماعي حوالي 40 بالمائة فقط من راتب المواطن الأمريكي العادي، لذا فإن الأشخاص الذين يعتمدون بشكل أساسي على الضمان الاجتماعي غالبًا ما يشهدون انخفاضًا حادًا في الدخل الشهري.

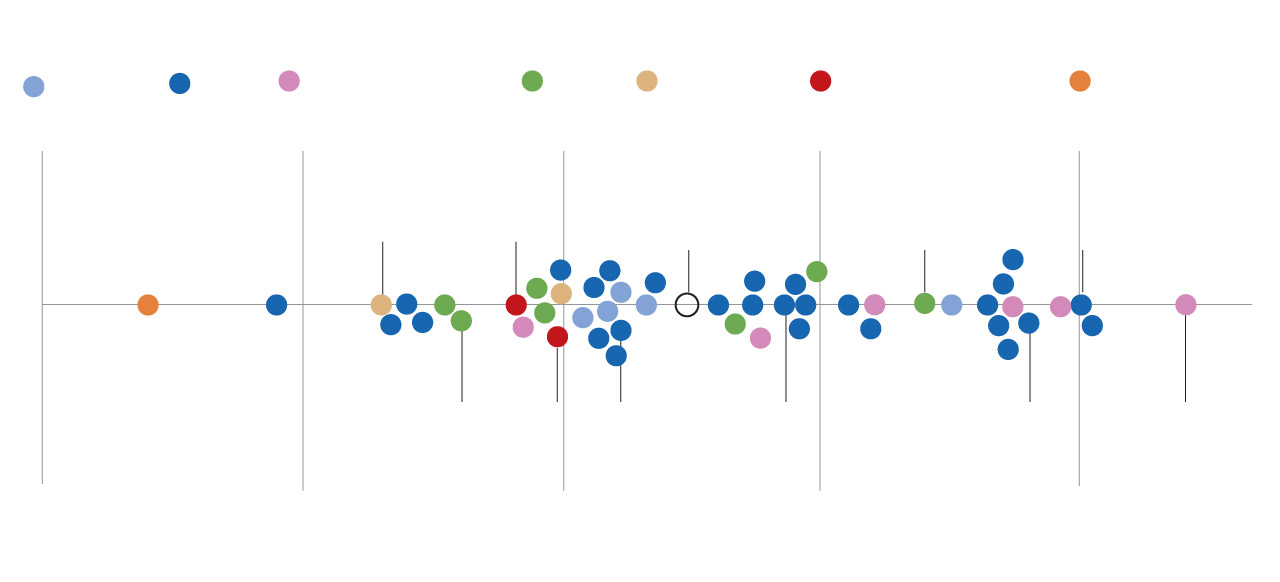

النسبة المئوية للدخل قبل التقاعد الذي تم استبداله بالمعاش التقاعدي

النسبة المئوية للدخل قبل التقاعد الذي تم استبداله بالمعاش التقاعدي

وفي العديد من البلدان الأخرى، أصبحت المزايا أكثر سخاءً وأقرب إلى أن تحل محل رواتب العمال بالكامل. وعلى النقيض من ذلك، يعتمد الأمريكيون بشكل أكبر على معاشات التقاعد الخاصة و حسابات التوفير ذات المزايا الضريبية مثل 401 (ك)، مع المساهمات المقدمة خلال حياتهم العملية التي يقابلها أصحاب العمل. ولكن ليس كل العمال لديهم الكثير من المدخرات أو لا يملكون أي مدخرات – كما أن عدداً أقل من العمال يحصلون على معاشات تقاعدية من النقابات أو الشركات – وهي نقطة تتعارض مع تخفيضات الفوائد الشاملة لتحقيق ملاءة الضمان الاجتماعي.

3. كنسبة من الناتج المحلي الإجمالي، يبلغ الإنفاق على الضمان الاجتماعي حوالي المتوسط

يعد الضمان الاجتماعي أحد أغلى البنود في الميزانية الفيدرالية الأمريكية، كما هو الحال مع أنظمة التقاعد في العديد من البلدان الأخرى. وبنسبة 7.5 في المائة من الناتج المحلي الإجمالي، تنفق الولايات المتحدة على الضمان الاجتماعي نفس المبلغ الذي تنفقه دول منظمة التعاون الاقتصادي والتنمية، وإن كان أقل بكثير من بعض الدول الصناعية مثل فرنسا واليونان وإيطاليا.

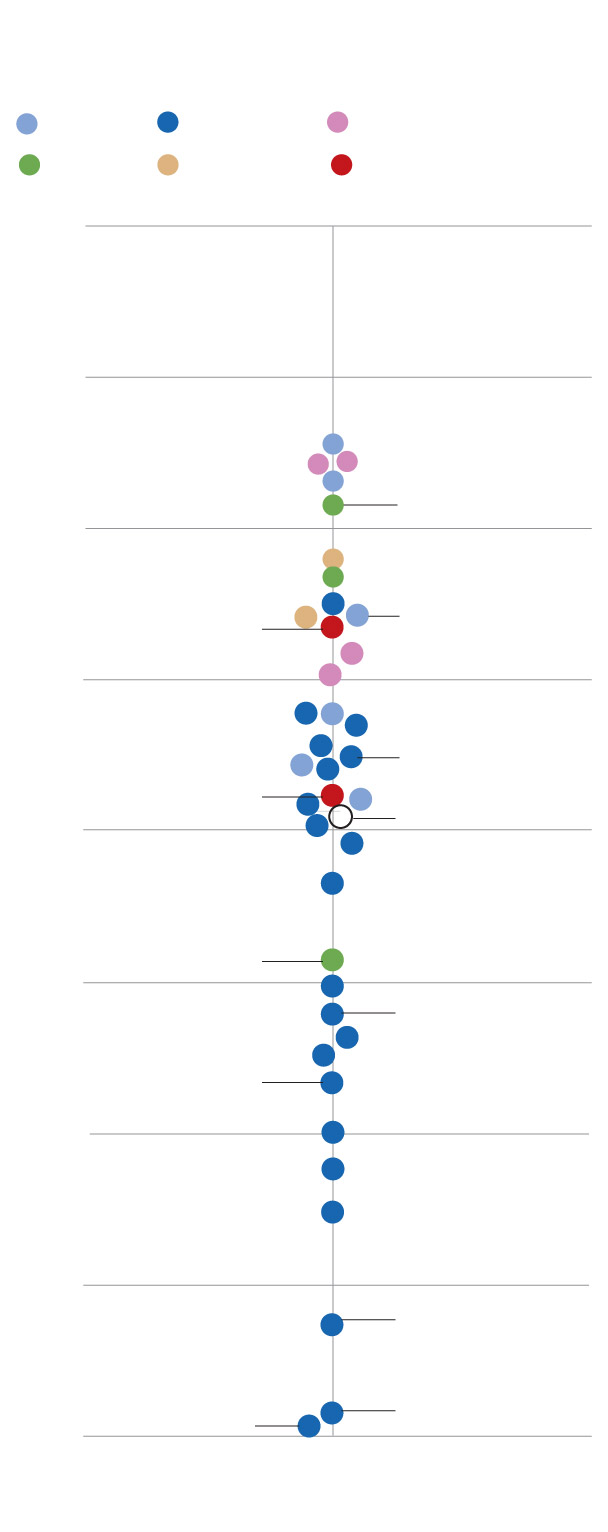

النسبة المئوية من الناتج المحلي الإجمالي التي يتم إنفاقها على معاشات التقاعد العامة حسب البلد

النسبة المئوية من الناتج المحلي الإجمالي التي يتم إنفاقها على معاشات التقاعد العامة حسب البلد

وسيتم تعزيز الضمان الاجتماعي بشكل كبير إذا ارتفعت معدلات المواليد، مما يؤدي إلى ارتفاع نسبة العمال إلى المتقاعدين. لكن اتجاهات الخصوبة في الولايات المتحدة، كما هو الحال في جميع أنحاء العالم، ظلت تنخفض منذ سنوات. وتقول نانسي ألتمان، رئيسة مجموعة المناصرة “أعمال الضمان الاجتماعي”، إن زيادة الهجرة، بدلاً من محاولة رفع معدلات المواليد، من شأنها أن تعالج هذا النقص في القوى العاملة على أفضل وجه. “قالت: “نحن لا نكون أشخاصًا لطيفين من خلال السماح بالهجرة”. “إنها مصلحة ذاتية. هذا أفضل لاقتصادنا.”

4. معدلات ضريبة الضمان الاجتماعي أقل مما هي عليه في العديد من البلدان الأخرى

يتم تمويل الضمان الاجتماعي من الضرائب التي يدفعها العمال وأصحاب العمل على مدار حياتهم المهنية. يدفع العمال الأمريكيون 6.2% من أجورهم بينما يدفع أصحاب العمل 6.2% إضافية، أي ما يصل إلى إجمالي 12.4%. وفي 113 دولة، كان إجمالي معدل المساهمة أعلى من نظيره في أمريكا (12.4%)؛ ويبلغ المتوسط العالمي 16.3 بالمئة.

وهناك تباين كبير سواء في من يدفع أو في مقدار ما يدفعونه: فالعمال الرومانيون، على سبيل المثال، يساهمون بنسبة 25% من أجورهم، في حين لا يدفع أصحاب العمل أي شيء عادة. وعلى الجانب الآخر، بأجر فالعمال في أستراليا ولبنان وروسيا وأوكرانيا لا يساهمون بأي شيء، بينما يدفع أصحاب العمل الفاتورة.

وفي الولايات المتحدة، أيد بعض الديمقراطيين بحذر فكرة رفع معدلات الضرائب، في حين يزعم المحافظون أن مثل هذه المقارنات مضللة. يعتمد الضمان الاجتماعي على التخصيص التدريجي، حيث يحصل العمال ذوو الأجور المنخفضة على المزيد من الفوائد مقارنة برواتبهم، في حين يحصل العمال ذوو الأجور المرتفعة على عوائد أقل. وقال أندرو بيغز، الباحث في معهد أميركان إنتربرايز والذي عمل على إصلاح الضمان الاجتماعي في إدارة جورج دبليو بوش، إن معدلات الضرائب المرتفعة غير شائعة في البلدان التي لديها إعادة توزيع مماثلة.

وقال بيجز: “عندما تميل معدلات الضرائب إلى الارتفاع، تميل الفوائد إلى أن تصبح أقل تصاعدية”. “يمكنك تطبيق هذا المعدل الضريبي المرتفع إذا جعلته أقل تصاعدية، لأن الناس يشعرون أنهم يدفعون فقط لأنفسهم، وليس لأشخاص آخرين”.

في حين أن آخر حساباتها مضى عليها الآن أكثر من عقد من الزمن، إلا أن منظمة التعاون الاقتصادي والتنمية قامت بتصنيفها كيفية مقارنة البلدان في إعادة توزيع الفوائد. على مقياس يتراوح من صفر (ليس إعادة توزيع على الإطلاق) إلى 100 (الأكثر تقدمية)، صنفت منظمة التعاون الاقتصادي والتنمية النظام الأمريكي في المرتبة 42، وهو أعلى قليلاً من متوسط منظمة التعاون الاقتصادي والتنمية البالغ 39. وهذا أكثر تقدمية من دول مثل فنلندا (4) أو السويد ( سالب 13، أي أن النظام رجعي ويأخذ من الفقراء ليعطي للأغنياء). وأشار بيجز إلى أن معدلات الضرائب في تلك الدول الإسكندنافية أعلى، لكن العلاقة بين الدخل مدى الحياة واستحقاقات التقاعد أقرب بكثير.

ومن ناحية أخرى، فإن بعض البلدان التي تعيد توزيع المزايا تميل إلى أن تكون لديها معدلات ضريبية أقل: تحصل كندا على 92 درجة للتصاعدية – وهي واحدة من أعلى المعدلات في العالم – ويبلغ معدل الضريبة 10 في المائة.

5. يتم وضع حد أقصى لضرائب الضمان الاجتماعي على أغنى الأمريكيين

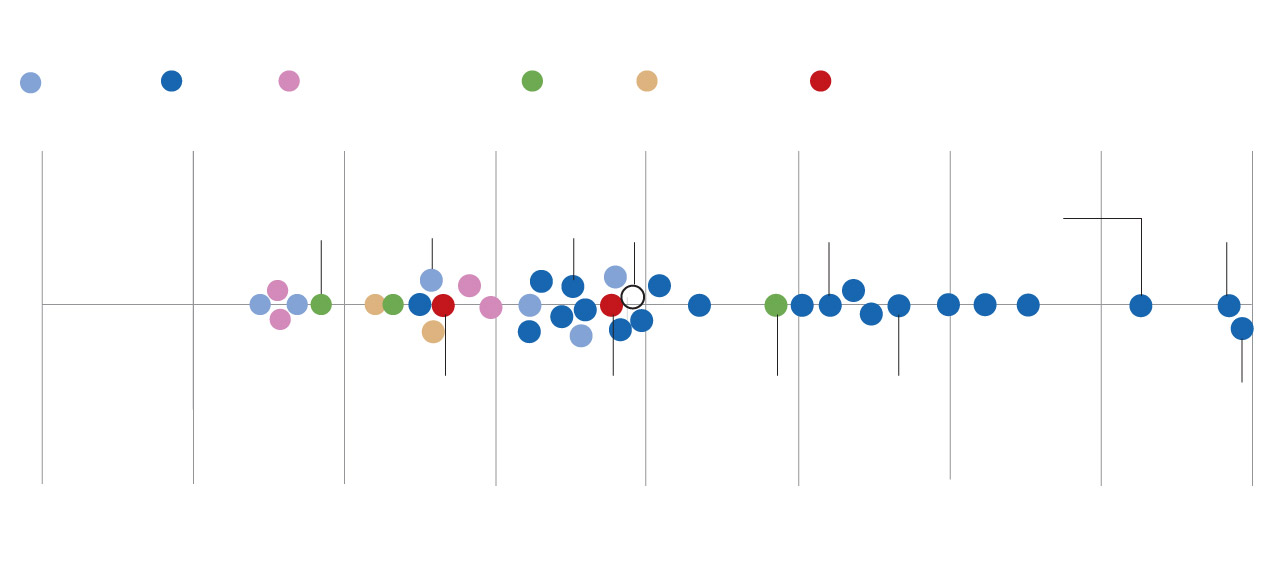

غالبًا ما تركز المناقشات الأخيرة حول تمويل الضمان الاجتماعي على الحد الأدنى الذي لم يعد عنده العمال الأمريكيون يدفعون ضريبة بنسبة 6.2% على أجورهم، والتي تبلغ حاليًا 168.600 دولار. في الدخل السنوي. الأرباح التي تتجاوز هذا الحد لا تخضع لضرائب الضمان الاجتماعي، مما يعني أن أجزاء كبيرة من الدخل معفاة للعمال الذين يحصلون على تعويضات عالية. (يتم وضع حد أقصى للفوائد أيضًا، لذا فإن الضمان الاجتماعي يحل أيضًا محل حصة أصغر من الدخل لأصحاب الدخل المرتفع).

وقد جادل العديد من الديمقراطيين بأن رفع الحد الأقصى أو إزالته من شأنه أن يجلب أموالاً كافية للمساعدة في دعم الضمان الاجتماعي لعقود قادمة. وقد أدرج بايدن تعديلات على الحد الأقصى في مقترحات ميزانيته في منصبه وفي خطط حملته لعام 2024. الفكرة التي لها تشابه في أماكن أخرى: كوستاريكا والدنمارك وإستونيا وفنلندا وأيسلندا والبرتغال هي من بين الدول التي لا تحدد سقفًا للأجور الخاضعة لضرائب التقاعد.

وفي البلدان التي لديها حدود قصوى، يعفي بعضها الدخل الأكبر من البعض الآخر. وفي كندا، يعفي هذا الحد الدخل الذي يبدأ من 79% فقط من متوسط راتب العامل، مما يعني أنه حتى العمال العاديون لا يدفعون ضرائب على جزء من دخلهم. وعلى النقيض من ذلك، في بلدان مثل المكسيك وكولومبيا، لا يبدأ تطبيق الحد الأقصى إلا إذا كسب الشخص عدة أضعاف المتوسط الوطني – مما يعني أن الأشخاص الذين يحصلون على تعويضات عالية يدفعون ضرائب على جزء أكبر من دخلهم.

إن الحد الأقصى الأمريكي البالغ 168.600 دولار يعادل حوالي 2.3 ضعف متوسط الأجر السنوي للعامل، مما يجعل الولايات المتحدة قريبة من المتوسط العالمي.

إرسال التعليق